「相続空き家の3,000万円特別控除」今年中がおススメなのはこんな方!

空き家になった実家を売却するとき、一定の条件を満たすことで最大3,000万円の特別控除を受けられることをご存知でしょうか。これは「空き家に係る譲渡所得の3,000万円特別控除の特例」と呼ばれるもので、“相続した空き家を売却したときの利益(譲渡所得)から最高3,000万円まで控除できる”というものです。空き家の増加が全国的に深刻になりつつあるなか、税制により空き家の処分を促進して空き家がこれ以上増えないようにすることを目指し、被相続人(亡くなった人)の死亡によって空き家になった住宅またはその敷地を対象に、平成28年4月1日から適用されている特例です。

【特例の概要】

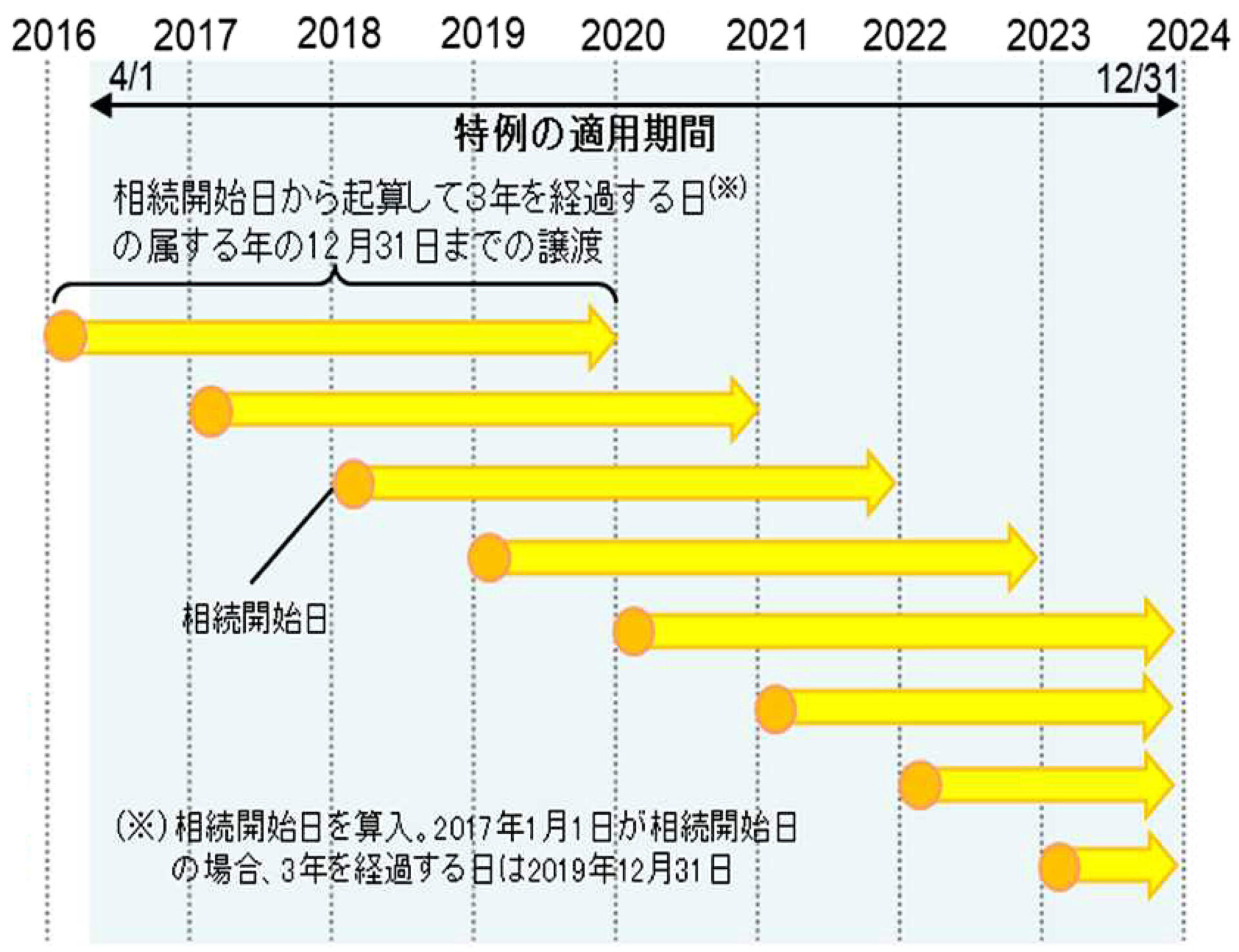

相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等を、平成28年4月1日から令和5年12月31日までの間に売って、一定の要件に当てはまるときは、譲渡所得の金額から最高3,000万円まで控除することができます。

これを、被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例といいます。

(国税庁のHPより)

この特例を上手に利用することで、所得税(譲渡所得の20%)を最大600万円まで節税することが可能です。

さて、令和4年12月23日には閣議決定された「令和5年度税制改正の大綱」では、この特例についての改正案が示されました。なお、税制改正大綱とは、“まだ法律化はしていない段階の税金に関する法律の変更案”のことで、税制改正法案の“たたき台”というべきものです。今後、改正法案が可決されると、改正法に定められた日に施行、新たな税制が本格スタートします。

今回は、改正案どおりに改正法が施行された場合、「相続空き家の3,000万円特別控除」はどう変わるか、プラス要素とマイナス要素について、ご紹介したいと思います。

「空き家に係る特別控除の特例」とは

簡単な例を挙げて説明いたしましょう。

例えば、かつて2,000万円で購入した住居が5,000万円で売れたとします。差額の3,000万円が儲けで、この儲けのことを「譲渡所得」といいます。

5年を超えて所有していた土地や建物を売却した場合の「譲渡所得」には所得税と住民税が課税され、その税率は合計約20%です。そのため、3,000万円の「譲渡所得」が生じた場合には、600万円の税金を納税することになります。

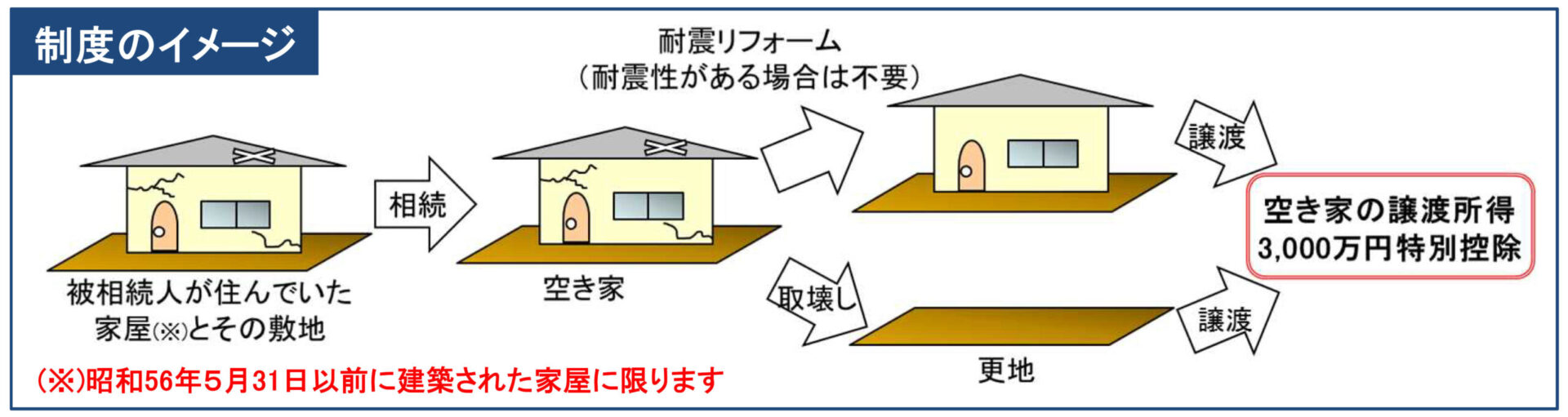

ここで、空き家となった被相続人(亡くなった人)の住居を相続した相続人が、耐震基準を満たした(耐震リフォーム)または取り壊した後にその住居または敷地を売った場合、「譲渡所得」の金額から最大で3,000万円を特別控除できるので、この例の場合には特例措置の効果として、600万円の税制優遇を受けることになるのです。(下図)

先にも述べたように、この特例の背景には“空き家問題”があります。

当社のブログ『相続した空き家、そのまま放置していませんか?』でもお伝えしているように、増え続ける“空き家”は大きな社会問題となっています。政府としても、倒壊などの危険のある空き家の増加を抑制するとともに、空き家の建替えや売却を促したい意向から、平成26年11月に「空家対策特別措置法」を成立しました。

これにより、管理不全な空き家(=”特定空家等”)と認定された空き家に対して、自治体による立ち入り調査を可能にしたり、所有者の確認をするために各種個人情報を取得し易くしたりしてきたのです。また、市町村長が”特定空家等”の所有者に対して、必要な措置を取るように助言・指導、勧告、命令等を行うことが可能になり、所有者が命令に従わなければ、最大50万円以下の過料に処せられる場合や、勧告を受けた場合は、固定資産税の軽減措置が解除され、税金が4倍以上に増加する場合があるのです。 しかし、「多忙で管理できない」「遠方に居住しているため手入れができない」等の理由により、空き家の管理状況の改善が難しい場合もあるでしょう。その場合には、空き家を売却することで、固定資産税等の税負担を軽くするという選択肢も考えられるのですが、その際には譲渡所得に係る所得税等の負担が発生してしまいます。しかし、空き家の発生の契機は相続時であることが最も多いのが現状です。そこで、この税負担の問題を解消し、空き家の発生を抑制するためにこの“譲渡所得に対する優遇措置”が設けられることになったのです。

空き家特例の要件とは

これまで述べてきたように、この特例を活用できると大きな節税になるのでぜひ活用したいですし、社会問題の改善にもつなげていきたいところですが、適用要件が意外と厳しく利用が進んでいないというのが現状のようです。いったい、どのような内容なのでしょうか。

以下にその要件をみてみましょう。

<特例の適用を受けるための要件>(令和5年度税制改正前)

- 昭和56年5月31日以前に建築された家屋である事(旧耐震基準の家屋である事)

- 被相続人(亡くなった人)が1人で住んでいた自宅である事(別荘等は不可)

- 相続開始の日から3年目の12月末迄に譲渡する事且つ令和5年12月末迄に譲渡を行う事

- 売却金額(譲渡価額)が土地建物合計で1億円以下である事(共有で譲渡する場合は総額で1億円以下)

- 家屋付で譲渡する場合は、譲渡時に耐震基準に適合している事

- 更地で譲渡する場合は、譲渡時迄に売主側(譲渡側)で取壊しを行う事

- 相続発生後、ずっと空き家である事(誰かに貸したり、住んだりしていない事)

なるほど、確かに全ての要件を満たすとなると、実際には厳しいのかもしれません。

そこで、令和5年度税制改正大綱ではいくつかの点について改正と緩和がなされています。

そのポイントを見ていきましょう。

改正のポイント

ポイント1『適用期限の延長』

上記要件の 3. にもあるように、この特例措置は令和5年12月31日が適用期限となっていましたが(下図)、令和5年度税制改正大綱によれば、この適用期限が4年間延長される予定です。すなわち、特例措置の対象は令和9年12月31日までの売却に延長される予定です。

ポイント2『取壊し要件の緩和』

改正前は、譲渡する迄に売主側(譲渡側)で、耐震改修や取壊しを行う必要がありましたが、令和6年1月1日以降の売却からは、買主側が耐震改修工事や取壊しをしても特例適用が可能となります。ただ、売却(譲渡)した年の翌年2月15日迄に買主側が実施する必要がありますので、買主側がその行動(耐震改修or取壊し)を本当にやってくれるのか、確認が必要となります。実務上は、売買契約書の特約事項として記載するといったところが考えられますが、特例の適用可否が買主側に委ねられる事を考えると、自分自身で取壊しをした方が安心かと思います。又、確定申告を行う際、滅失登記や取壊した日付を証明する必要も出てくる事が想定されますので、そうした証明書類が準備出来るか、どの程度求められるのか、という問題も出てきます。

ポイント3『相続人が3人以上いる場合、特別控除額が各2,000万円に縮小』

改正前は、相続人が複数名いる場合1人あたり各3,000万円まで控除が可能でしたので、譲渡価額が特例適用の限度額1億円であった場合でも、相続人が3人いれば9,000万円控除、相続人が4人いれば1億円全額控除という大きな節税効果がありました。

ただ、令和6年1月1日以降の売却からは、相続人が3人以上の場合、控除額が1人あたり各2,000万円となりますので、相続人が3人の場合は6,000万円控除、相続人が4人の場合でも8,000万円控除となってしまいます。

その為、相続人が3名以上いる場合には、空き家の売却は今年中に行う方が節税効果は高いのです。

このように、令和5年度税制改正大綱においては、適用期間の延長や取り壊し要件の緩和といったプラス要素もあれば、相続人が3人以上いる場合の特別控除額の減額といったマイナス要素もございます。もしも相続された空き家を所有の方がいらっしゃいましたら、大切な資産について、是非ご一緒に最良の方法を考えて参りましょう。

空き家を相続した、その時は…

いかがでしたでしょうか。

空き家問題は社会全体の課題となっています。

もし空き家を所有することになったら、どうしたらいいでしょうか。

空き家は住まいとして管理するだけでなく、様々な形で活用することも考えられます。例えば、住宅や店舗として賃貸したり、売却して次の所有者に活用してもらったり・・・。

不動産部と建築部がひとつになっている小林工務店だからこそ、空き家の定期的な確認や管理・報告から、メンテナンスや改修工事、不動産の相続相談に至るまで、すまいをワンストップサービスでサポート!お客様の状況に応じた様々な提案が可能です。

また当社は、財産管理の全国ネットワークである「株式会社 財産ドック」の「京都上京センター」として、そのノウハウを活かしながら、士業との連携によるサポートも可能です。

「土地活用」「相続対策」「その他の財産管理」など、皆様の財産を守り育てていくことについてお困りの際には、是非当社にご相談ください。